Robo advisor 智能投資平台

看回資料, 開戶是2022年8月的時候. 當時做了一些資料搜集, 發現香港市面上有幾間主要 "智能投資平台"

Syfe, Aqumon, StashAway, Welab bank

首先為什麼想試這類平台呢?

背景是我在2020年時開始累積美股, 及看了大量關於指數化投資的書及文章, 也認同自己要長期跑贏大市是有困難. 所以擁抱大市也是不錯的選擇.

If you can't beat them, join them.

指數化投資除了大包圍買大市的方式去做到分散風險外, 還有一個我認為頗重要的是定期再平衡保持股債比例的收割方式 (Buy low Sell high).

但接下來實際操作對我來講比較覺得麻煩或有難度的就是 再平衡 Rebalance 這一環.

什麼時候決定再平衡?

手動操作買賣帶來的麻煩

- 買賣受情緒影響

- 因為總倉值沒有很大, 面值大的股票很難調整比例, 所以後來轉買 SPLG 代替 VOO 也是這個原因, 是想方便再平衡時調倉.

既然 Robo advisor 智能投資平台 聲稱自動化可以代勞, 一試無妨.

但說穿了其實 智能投資平台 本質也是基金公司, 只是透過科技幫助下令入場門檻較傳統基金公司低. 管理費, 操盤方式, 背景等一樣都要考慮清楚.

最後選擇了StashAway !

我做完一堆 Research 後的印象是

Syfe: 管理費應該是最平, 投資方式似 MPF, 選擇好想要的組合, 然後它會定期 Rebalance (固定在某個時間進行), 真的就是簡單最基本的, 沒有做多也沒做少.

Aqumon: 除管理費外還另加收費, 有很多主題性的投資組合, Rebalance 是自動進行(沒有提明確時間也沒有說明跟據什麼操作). 詳情可參考保羅兄的文章.

StashAway:

管理費全包, 不是最平但沒有隱藏濕濕碎碎的收費 (當時用推薦登記可免費管理 $50,000 港元 6 個月)

投資方式比較與別不同, 是讓你以可接受風險的程度為指標, Exactly 用百分比去表示, 投資者願意接受多大的跌幅去衡量應該投資那一個組合. 不是傳統的"高, 中, 低" 風險這樣簡單.

另外 Rebalance 方面有他們自己所謂的 「前瞻調倉」 (Re-optimisation)輔助, 我的理解就正正是 " Time the Market " 的功能. 這也是其中一個令我有興趣想知道或想參考的功能. 到底他們的能力有多高.

背景為星加坡公司, AUM 有10億美金, 薯片叔曾俊華做顧問加持. (看來我同薯片叔都有緣, 他也在 我用的保險Bowtie 中擔任顧問)

Welab bank: 我本身已有其銀行戶口, 為了吸引用戶使用新增的GoWealth 功能時送了$300, 我就只留下$300在它的投資組合入面, 今日的進度和當初它預計是偏離進度!感覺它沒有什麼特別,詳情就不說了。

不一樣的組合概念

因為方便存入資金關係, 我選擇了入港幣( 開戶須要有一萬港元才能通過認證), 但 StashAway 投資時會將港元轉為美元作交易. 所以當查看回報時, 以港元或美元計價是不相同的, 因為當中有匯率賺蝕.

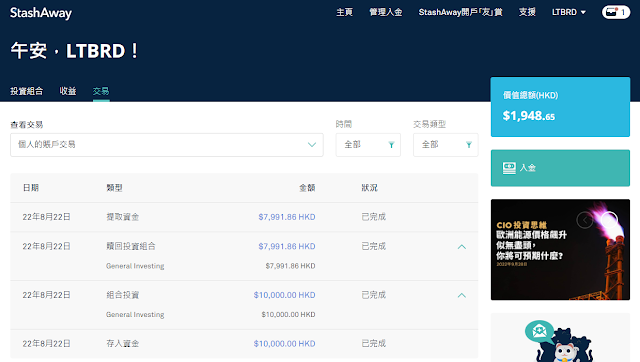

因為只是嘗試的心態, 我即日就從戶口中提走了約8千港元, 只餘下等值約2千港元在戶口中, 讓它繼續操盤.

以下顯示的是網頁版, StashAway 也有提供電話APP.

Market Timing 的功力?

前面提到我對他們" Time the Market " 的 「前瞻調倉」有興趣, 它應該是透過 AI 基於一系列數據作出 「策略性」 變動 , 我也希望可以為我帶來一點 Insight 或者在 Rebalance 上作參考之用, 所以有種感覺是用2千港元入場去買這種基金公司 AI 的腦袋.

他們在做「前瞻調倉」時也會 email 通知, 這也算是頗透明.

和大市比較一下回報, 得出結果暫時是跑贏SP500, 跑輸HSI, 但能否一路維持下去? 有待之後觀察.

StashAway 由 2022年8月開倉計 : -3%

同期 SPY 或 VOO : -8%

同期 2800 : 4% (因為2023年這幾天上升不少)

有機會再不定期更新 StashAway 戶口情況.

如對這類智能投資平台有興趣,可留意下面連結👇

Welab 推薦碼 FPENFR相關文章

再平衡之藝術 Rebalancing 投資組合

智能投資平台大比拼 AQUMON VS STASHAWAY

IB (interactivebrokers) 免費獲得IBKR的股票

MOX Bank 開戶推薦碼:HE8JFB

Welab Bank 開戶推薦碼:FPENFR

Livi Bank 開戶推薦碼:3pq6yjqj

ZA Bank 開戶推薦碼:S82M78

留言

發佈留言