派息類型ETF真的回報低?

指數化投資派大多反對買收息型,多數著眼點在總回報, 不在乎股息。 我基本上贊成, 但認為這個觀點有前設及盲點, 所以不是一成不變一定只買不派息類型的ETF才算好的投資.在中文世界中,如果經常尋找指數化投資或ETF的相關資料,通常會找到台灣的節目、書籍或文章。我注意到一個現象,經常會推薦買 0050 (大市) 好過買 0056 (派息/高息)的論調 , 理據是因為 0056 總回報低過 0050, 得出的結論是不要貪高息.

然而,這種觀點存在一些前設和盲點:

- 前設

- 盲點

- 當資金需要時,如果碰巧在大跌市場中被迫以低價賣出股票。

- 假設同一隻股前期收息後都有再投資(Reinvest), 撇除手續費, 無論複利定回報應該大致相同, 不應只看股價.

- Reinvest 會令股數增加

- 例如 :

- 股票A 不派息,成本10, 10%增長, 股價=11;

- 股票B派息, 成本10,10%增長,派息1, 股價=10, 收息後Reinvest, 價值=11 (股數增多)

我並不熟悉台灣的ETF,也沒有相應的回測工具,在同樣的原理下,可以嘗試在美股進行回測 Back test 觀察結果.

|

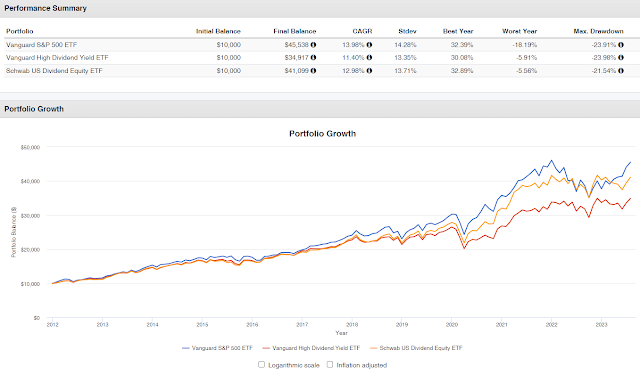

| 股息再投資 (圖1) |

|

| 股息不再投資 (圖2) |

根據圖1和圖2的數據,這個假設在兩種情況下都是正確的,因為VOO的回報確實是最高的。這是非常合理的,也與文章開頭介紹的台灣大多數資料的推薦一致。

然而,仔細觀察後會發現:

圖1中高息ETF的回報,VYM為11.4%,SCHD為12.98%;

圖2中大市的回報,VOO為11.86%。

如果我們對比一下:

VOO購買後不再再投資(Not Reinvest)= 11.86%;

VYM在有再投資情況下(Reinvest)= 11.4%,SCHD = 12.98%。

這顯示了股息再投資可以超越VOO的單次投入回報(不再投資)。 這個好處同時解決了確定性的問題,因為收到股息後有資金回籠,投資者有更多靈活性和選擇。有資金壓力的時候可以應付支出,而無壓力的時候可以再投資。

如果是VOO的單次投入後沒有再進行再投資,是例就會跑輸或打和, 而回報也是比較不實在, 不確定性較高, 因為它完全依賴於帳面上的增值。

例如,假設開始時購買100股,10年後仍然是100股。但是同樣地,由於每年再投資,VYM/SCHD可能已經變成超過100股。 每股派息乘以股數,派出的股息會有機地長大.

主要分別在現金流 ,這個問題會在需要提取資金或賣股時更會顯現出來.

資金的靈活性及確定性

當然,你可能會覺得奇怪,因為這兩者在不同情境下無法進行直接比較,缺乏可比性。 然而,關鍵在於是否有再投資股息的問題。只要兩者都有再投資股息,VYM和SCHD的回報並不會明顯低於VOO。 然而,對於投資者來說,使用具有靈活性和確定性的資金更為重要,尤其是在市場下跌時。當然,這樣做的代價是存在再投資交易成本的問題,並且總體回報可能低於整個市場。

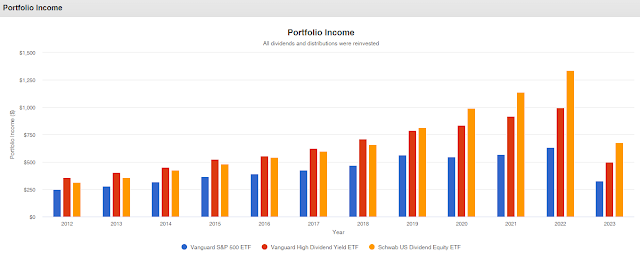

再睇派息情況

再投資下的派息

沒有再投資下的派息

無論是哪種選擇,兩者都能受益於複利效應,通過股息再投資可以加快增長速度。

總結

這兩種選擇各有優勢,取決於投資者的需求。 此外,值得注意的是,股息的好處之一是在槓桿組合的情況下,穩定的收入可以逐漸去槓桿,從而提高融資能力(具備足夠的緩衝),使整個投資組合更加穩定,相較於僅依賴資本增值(帳面升值),更能帶來信心。關於這一點,以後可以進一步討論。

ShopBack 香港版 (推薦連結)

Bowtie 保泰人壽 推薦碼 【NTAOT9M】

IB (interactivebrokers) 免費獲得IBKR的股票

牛牛 開戶獎賞 (一世免佣, 額外推薦優惠)

MOX Bank 開戶推薦碼:HE8JFB

Welab Bank 開戶推薦碼:FPENFR

Livi Bank 開戶推薦碼:3pq6yjqj

ZA Bank 開戶推薦碼:S82M78

IB (interactivebrokers) 免費獲得IBKR的股票

牛牛 開戶獎賞 (一世免佣, 額外推薦優惠)

MOX Bank 開戶推薦碼:HE8JFB

Welab Bank 開戶推薦碼:FPENFR

Livi Bank 開戶推薦碼:3pq6yjqj

ZA Bank 開戶推薦碼:S82M78

謝謝分享,之前看書或YouTube,很多人只著重Total Return。但原來高息股回報也很多。

回覆刪除如果睇台灣資料, 台灣市場幾乎大部份都係話買0050, 少部份話買0056. 當然上面例子無特別考慮股息稅問題, 當一個地方如果股息稅係非常重的話, 收息再投資的成本係非常高.

刪除尋日睇葳言,時生都怕左REITs and Bond,純買S&P ETF, 當然拒有錢就自己再roll,而家買收息野係好好timing , 我自己覺得

回覆刪除你講完後我都有睇左,再回想當年時生訪問starman 啲片, 估計時生當時既bond and reits 應該槓桿左好多😏。

刪除